actifs non cotés.

Pour les clients éligibles, intégrer les actifs non cotés au sein d’une stratégie d’investissement bien diversifiée à long terme offre de nombreux avantages.

pourquoi investir dans les actifs non cotés ?

Pour les investisseurs qui peuvent placer leur capital sur le long terme et tolérer une exposition aux actifs financiers peu liquides, une allocation diversifiée aux actifs non cotés, conjuguée à une stratégie pluriannuelle stable, peut améliorer la performance globale d’un portefeuille.

Parmi les avantages offerts par des investissements diversifiés dans les actifs non cotés, il convient de citer des rendements potentiellement supérieurs à ceux des marchés publics, une volatilité plus faible en raison d’une moindre exposition aux variations de marché à court terme et des vertus de diversification des portefeuilles.

Les marchés privés représentent actuellement moins de 5% des marchés financiers internationaux1, ce qui laisse présager un fort potentiel d’expansion.

Performance optimisée

La recherche universitaire démontre que les fonds de private equity du premier quartile ont historiquement surperformé les marchés publics2.

Dans la mesure où les actifs non cotés sont détenus pendant plusieurs années et peuvent être difficiles à vendre, les investisseurs peuvent chercher à capturer dans leur performance une prime d’illiquidité qui vise à rémunérer la nature peu liquide de ces investissements. Pour cette raison, les actifs non cotés permettent d’améliorer la performance des portefeuilles traditionnels.

Volatilité plus faible

Les actifs non cotés n’étant pas négociés sur les marchés publics, les investisseurs sont peu exposés à la volatilité à court terme.

L’incidence des corrections de marché dans l’univers des actifs non cotés peut également être moins prononcée. Entre son plus haut et son plus bas, l’indice S&P 500 a chuté d’environ 52% lors de la crise financière mondiale de 2007-2008, tandis que les fonds de fonds de private equity n’ont perdu que près de 25%, selon Cambridge Associates.

Exposition aux sociétés privées

Les actifs non cotés permettent de saisir les opportunités de création de valeur offertes par les sociétés privées, car ils ouvrent l’accès à des segments de l’économie auxquels ils ne pourraient autrement pas prétendre.

Un portefeuille alloué uniquement aux actifs cotés se prive de larges poches de valeur créées au sein de l’économie. Selon les estimations, 86% des entreprises des économies développées dont le chiffre d’affaires dépasse USD 250 millions sont détenues en mains privées3.

Aux Etats-Unis, le nombre de sociétés cotées a également fortement diminué au cours des 30 dernières années. Dans ce contexte, l’intégration d’actifs non cotés dans un portefeuille multi-actifs peut offrir des opportunités différentes et potentiellement complémentaires.

Par ailleurs, le capital-risque investit dans de jeunes sociétés innovantes qui testent de nouvelles idées et technologies. Les investisseurs non exposés aux actifs non cotés pourraient donc passer à côté de nouveaux domaines d’innovation prometteurs et de moteurs de croissance économique à long terme, en particulier dans le domaine de la technologie ou de la durabilité.

une stratégie d’investissement pluriannuelle.

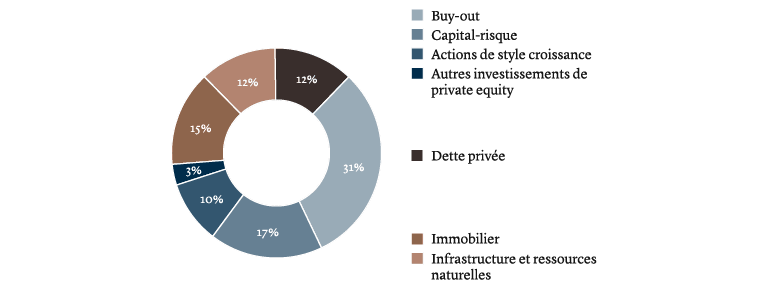

Nous privilégions une stratégie d’investissement pluriannuelle, dans l’ensemble des sous-classes d’actifs non cotées, afin d’optimiser les rendements, d’atténuer la volatilité et de diversifier les portefeuilles.

Nous pensons qu’une approche disciplinée, sélective et graduelle est essentielle. Une diversification adéquate revêt une importance particulière, car elle permet de bénéficier des différentes caractéristiques des sous-classes d’actifs tout au long du cycle économique.

Un déploiement constant du capital dans le temps répartit les risques et permet aux investisseurs de ne pas passer à côté des rendements d’une année particulièrement forte.

priorité absolue : choisir les bons gérants.

Sachant que les écarts de performance entre les meilleurs fonds de private equity et les moins bons sont nettement plus prononcés que dans les autres classes d’actifs, il est impératif de choisir soigneusement les gérants de fonds.

La sélection des investissements est essentielle, mais l’élément crucial de la réussite de tout investissement sur les marchés non cotés est l’accès aux meilleurs gérants.

C’est pourquoi, en plus de notre propre gamme d’investissement, notre équipe spécialisée et expérimentée noue des relations étroites avec les gérants de l’ensemble du marché. De plus, chaque investissement fait l’objet de procédures de due diligence approfondies afin que nos clients puissent saisir les opportunités les plus intéressantes présentes sur le marché.

risques inhérents aux investissements.

Compte tenu de leur horizon de placement à long terme et de leur nature illiquide, les actifs non cotés ne conviennent pas à tous les investisseurs. Les investissements peuvent être effectués sur une période de plus de dix ans, au cours de laquelle le capital de l’investisseur peut être immobilisé.

En règle générale, les investissements privés ne disposent pas de prix de marché, ils sont évalués sur la base de méthodes de valorisation. Ces investissements sont illiquides et offrent peu d’options de sortie avant la fin de vie du fonds.

Les actifs non cotés doivent donc être considérés comme un investissement à long terme ne convenant pas aux investisseurs qui prévoient de retirer leur argent pendant la durée de vie du fonds.

Les performances passées n’offrent aucune indication ni garantie quant aux résultats futurs. De plus, ces investissements comportent un risque de perte en capital.

1 Sources : Securities Industry and Financial Markets Association, Banque des règlements internationaux (BRI), Pitchbook et Apollo. 2022 et deuxième trimestre 2023 – données de la Banque des règlements internationaux.

2 « Private Equity Performance: What do we know? » Harris, Jenkinson, Kaplan

3 Source : Capital IQ, août 2023. Ce chiffre reflète la part des sociétés privées et publiques américaines, européennes et asiatiques dont le chiffre d’affaires des douze derniers mois dépasse USD 250 millions.

partager.